Pengeluaran atas perbaikan aset dapat dikapitalisasi ke dalam nilai aset sehingga menambah nilai dalam pembukuan wajib pajak. Hal tersebut tentu berdampak pada bagaimana wajib pajak mencatat beban penyusutan setelah aset dilakukan perbaikan. Artikel ini akan membahas ketentuan penyusutan atas aset yang diperbaiki sesuai dengan Peraturan Menteri Keuangan Nomor 72 Tahun 2023 (PMK 72/2023).

- Jenis Biaya yang Dikapitalisasi ke Nilai Aset

- Ketentuan Penyusutan Fiskal Aset yang Dilakukan Perbaikan

- Contoh Penyusutan atas Perbaikan Aset yang Tidak Menambah Masa Manfaat

- Contoh Penyusutan atas Perbaikan Aset yang Menambah Masa Manfaat

Biaya Perbaikan yang Dikapitalisasi

Pengeluaran yang dikapitalisasi merupakan yang memberi manfaat ekonomis di masa yang akan datang dalam bentuk kapasitas, mutu produksi, peningkatan standar, atau yang dapat memperpanjang masa manfaat. Sebagai contoh, perusahaan produsen pakan ternak memiliki mesin boiler dengan bahan bakar kayu. Perusahaan ingin mengubah mesin tersebut dengan bahan bakar batu bara untuk meningkatkan kapasitas produksi. Pengeluaran untuk melakukan peningkatan kapasitas ini dapat dikapitalisasi dalam nilai mesin boiler.

Tidak semua biaya perbaikan dapat dikapitalisasi ke dalam nilai aset. Suatu pengeluaran tidak dikategorikan sebagai biaya perbaikan yang dikapitalisasi jika termasuk biaya perawatan rutin yang dilakukan 1 kali atau lebih dalam setiap tahun. Sebagai contoh, sebuah mobil harus dilakukan service rutin setiap tahun. Dalam service tersebut terdapat penggantian suku cadang yang harus diganti setiap tahun. Biaya yang dikeluarkan untuk service tersebut termasuk biaya perawatan rutin, sehingga tidak dikapitalisasi pada nilai mobil.

Ketentuan Penyusutan Fiskal Aset yang Dilakukan Perbaikan

Perbaikan atas harta berwujud dapat berupa perbaikan yang menambah masa manfaat maupun perbaikan yang tidak menambah masa manfaat. Sesuai ketentuan pada Pasal 7 ayat (3) PMK 72/2023, dalam hal perbaikan tidak menambah masa manfaat, penyusutan dilakukan atas dasar nilai sisa buku fiskal ditambah biaya yang dikapitalisasi, sesuai dengan sisa masa manfaat fiskal harta berwujud tersebut.

Ketentuan PMK 72/2023 mengatur bahwa jika perbaikan menambah masa manfaat, penyusutan dilakukan sesuai dengan sisa masa manfaat fiskal ditambah tambahan masa manfaat karena perbaikan. Namun, jumlah masa manfaat tersebut paling lama adalah sesuai masa manfaat kelompok harta berwujud terkait.

Contoh Penyusutan Aset yang Diperbaiki

Perbaikan yang Tidak Menambah Masa Manfaat

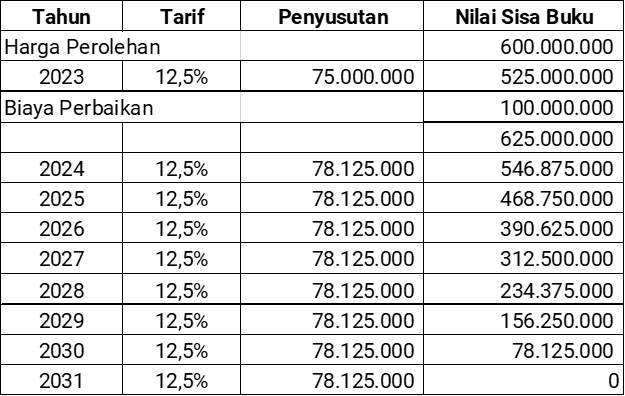

PT A membeli sebuah perahu dengan nilai Rp500.000.000 pada bulan Januari 2023. Perahu tersebut termasuk dalam kelompok 2 yang memiliki masa manfaat fiskal 8 tahun. Untuk menambah kecepatan perahu, pada bulan Januari 2024 dilakukan penambahan mesin inboard dan mesin outboard dengan jumlah pengeluaran sebesar Rp100.000.000. Penambahan mesin tersebut tidak mengakibatkan penambahan masa manfaat perahu. Penghitungan penyusutan yang dilakukan oleh PT A adalah sebagai berikut:

Perbaikan yang Menambah Masa Manfaat

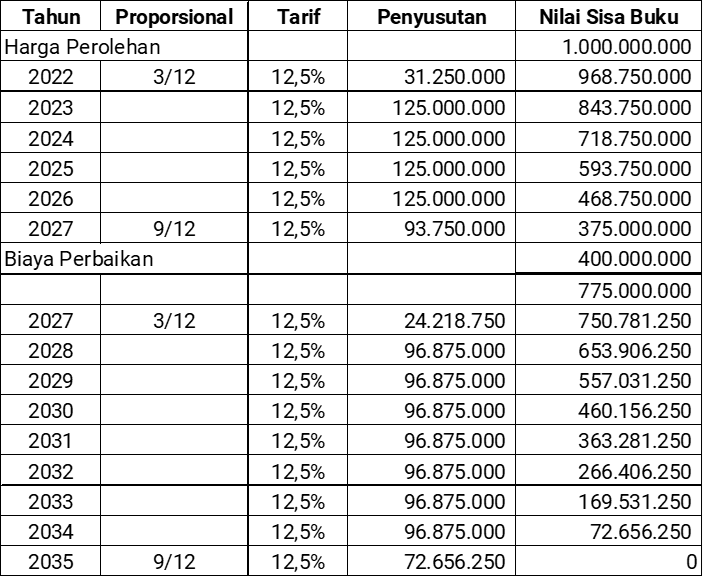

Pengeluaran untuk pembelian sebuah kapal sebesar Rp1.000.000.000 pada bulan Oktober 2022. Masa manfaat fiskal kapal tersebut adalah 8 tahun. Setelah digunakan 5 tahun, pada bulan Oktober 2027 dilakukan penggantian mesin dan perbaikan badan kapal sebesar Rp400.000.000. Perbaikan tersebut menyebabkan kapal dapat digunakan 6 tahun lebih lama dari sisa masa manfaat awal, sehingga sisa manfaat menjadi 9 tahun.

Namun, untuk tujuan perpajakan masa manfaat penyusutan kapal bukan 9 tahun, tetapi menjadi 8 tahun sesuai masa manfaat awal kelompok 2. Biaya penggantian mesin dan perbaikan badan kapal tersebut dikapitalisasi pada nilai sisa buku fiskal kapal dan disusutkan sesuai masa manfaat kapal setelah diperbaiki, yaitu 8 tahun. Berikut adalah penghitungan penyusutannya: